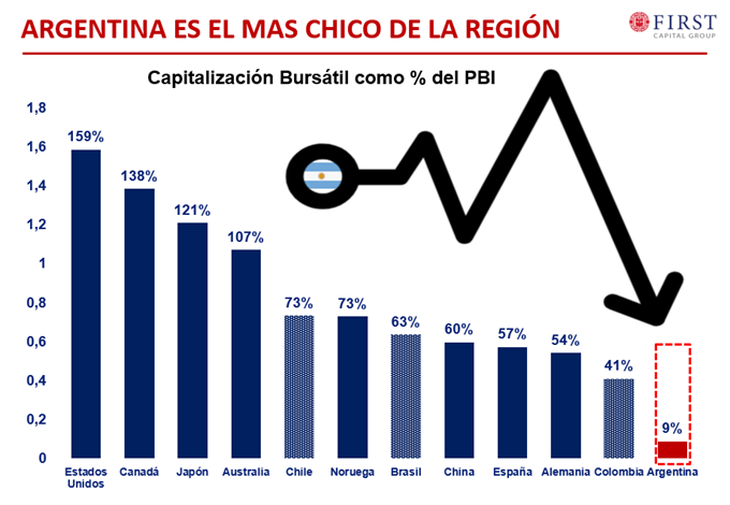

El mercado de capitales argentino es cinco veces menor que el promedio de la región

17-11-2023

El análisis remarca que la capitalización bursátil argentina es una de las más pequeñas del mundo.

El análisis remarca que la capitalización bursátil argentina es una de las más pequeñas del mundo.

Argentina tiene uno de los mercados de capitales más chicos de la región y el nivel de préstamos bancarios en el país lo ubica al fondo de la tabla continental, según se desprende de un informe de First Capital Group.

El análisis remarca que la capitalización bursátil argentina es una de las más pequeñas del mundo en términos de Producto Bruto Interno (PBI), es decir, de lo todo lo que produce el país en un año.

"Mientras que el promedio de Latinoamérica ronda el 50%, el mercado de capitales en Estados Unidos alcanza el 159% del PBI, Chile el 73%, Brasil el 63% o Colombia el 43%. En Argentina, el tamaño del mercado de capitales es solo del 9% en relación al PBI", detalla el escrito.

Por qué Argentina tiene el mercado más chico de la región

Por qué Argentina tiene el mercado más chico de la región

A propósito de la falta de expansión del sector, el CEO de la consultora Miguel Arrigoni remarcó que la incertidumbre propia del contexto económico y la contienda electoral con el balotaje entre Javier Milei y Sergio Massa empaña el panorama.

“Argentina 2023, ¿de qué se habla? ¿Habrá o no habrá Banco Central? ¿Cuánto valdrá el dólar? ¿Se pagará la deuda? ¿Cómo se va a bajar la inflación, se va a bajar? Mientras todas estas incógnitas se pasean por las tapas de los diarios, en Argentina la población no puede ahorrar, invertir ni crecer”, sostuvo.

El análisis del sector bancarioEl análisis de los préstamos bancarios medidos sobre el PBI en Argentina, alcanza tímidamente el 11%. Se trata de uno de los más bajos del mundo. La comparación de este ratio con nuestros vecinos destaca la disparidad; así veremos que Chile encabeza la región con 83%, seguido por Brasil, que alcanza el 76%, Paraguay 51% y Perú 48%.

Si analizamos la cantidad de bancos en nuestro país, vemos que la tendencia es hacia la baja. En los últimos 40 años se evidencia una caída de alrededor del 70% (de 236 a 77 bancos en la actualidad).

La tendencia mundial indica que los países con un sistema financiero más desarrollado cuentan con 1 banco cada 70.000/100.000 habitantes. Sin embargo, en nuestro país apenas hay 1 banco por cada 500.000 habitantes. Para citar algunos ejemplos relevantes de la región, podemos mencionar que Estados Unidos cuenta con 1 banco cada 70.000 habitantes, mientras que Brasil tiene 1 cada 100.000 habitantes.

En este contexto, Argentina debería QUINTUPLICAR la cantidad de entidades financieras por habitantes para sumarse a la tendencia global e incluso desarrollar entidades financieras regionales, provinciales, minoristas y hasta banca especializada por industrias en conjunto a una modernización de la normativa del banco central.

Al mismo tiempo, observamos la tendencia alcista de las tasas de las entidades financieras, que en la actualidad ya superan el 130%.

En consecuencia, es necesaria la implementación inmediata de un sistema moderno de financiamiento a través de activos. El Cash flow Lending, es una alternativa interesante de evaluar. Es decir, el financiamiento a través del flujo de fondos activos; en donde en lugar de que los bancos presten por el patrimonio, se analice un flujo futuro de fondos del tomador para entender la posibilidad de repago real. Esta forma de financiamiento abriría puertas a personas y start-ups que no cuentan con un alto respaldo patrimonial pero que efectivamente tienen futuro.

"Esta rápida radiografía del sector bancario con: una débil relación préstamos bancarios/PBI, una disminución en la cantidad de bancos y tasas que superan el 130%, resalta la necesidad de modernización. La falta financiamiento para mejorar nuestra calidad de vida, para invertir, para aumentar la productividad y para impulsar el crecimiento de Argentina, nos alerta a buscar una reconstrucción del sistema financiero argentino para poder construir y prosperar", aseguró Miguel Arrigoni, Ceo y Socio de First Capital Group.

Inversores institucionalesEn cuanto a los inversores institucionales, notamos una elevada participación en el sector público, es decir una notable tendencia hacia la inversión en títulos públicos (deuda del gobierno), desestimando su participación en inversiones privadas o infraestructura.

En este sentido, la propuesta apunta a la creación de un nuevo régimen de desgravación impositiva e incentivos junto con una división de inversión pública y privada.

El crédito privado se duplicó, pero la Argentina sigue lejos de la región y preocupa la morosidad

27/01/2026

Los créditos hipotecarios tuvieron un crecimiento real del 173,9% en 2025

08/01/2026

El crédito privado cerró 2025 con un aumento anual del 30%: los préstamos hipotecarios saltaron más de 170%

08/01/2026